EL PLAN DE BLACKROCK

Batalla con final abierto con los grandes productores, que presionan por devaluar

El Observatorio de la Deuda Social Argentina, que depende de la Universidad Católica Argentina, informó en enero que el 57,4% de los argentinos son pobres [1] (unas 27 millones de personas, sobre todo niños y personas mayores), pobreza que se explica por el modelo propuesto que hizo que el 12 de diciembre último el gobierno devaluara nuestra moneda en más de un 100%, que liberara los precios y cercenara todos los planes sociales y asistenciales con el objetivo de disminuir recursos a la población y a las provincias.

Los datos del Sistema Integrado de Información Financiera (SIDIF) de la Secretaría de Hacienda de la Nación del primer bimestre de 2024 demuestran que el gasto público descendió en términos constantes un 29% con respecto a igual lapso de 2023, pero fundamentalmente se redujeron las partidas para obra pública, pagos previsionales, gasto social y transferencias a las provincias, mientras que la erogación que crece sideralmente son los intereses de la deuda: la externa, porque el Estado recauda en pesos y debe pagar un precio del dólar mayor; y la interna, porque si bien el ministro Sergio Massa desde agosto 2022 colocaba títulos de deuda en pesos ajustado por la inflación o por el dólar oficial, este gobierno en cambio le ofrece a los bancos para que compren los títulos de deuda del Tesoro Nacional con vencimiento 2026-2027 un seguro de liquidez (contrato puts), para que puedan convertir esos títulos en pesos con su sola presentación ante el Banco Central. Dichos títulos de deuda interna suman al 29 de febrero $ 14,5 billones, y el 90% ($ 13,4 billones) son con cláusula puts, demostrando el grado de debilidad y de riesgo en que nos encontramos [2].

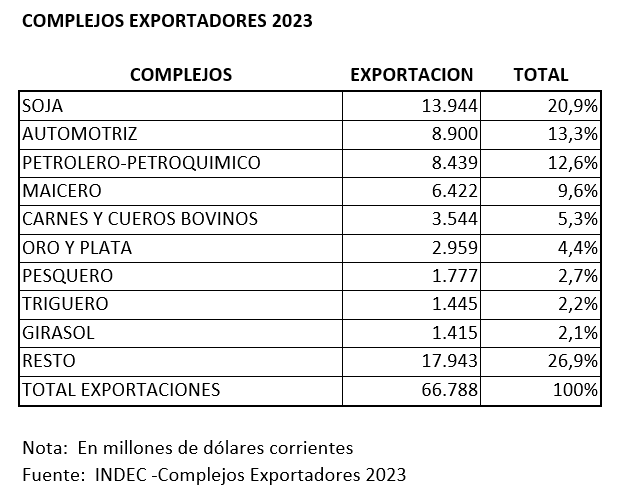

En el discurso de inauguración de las sesiones ordinarias del 1º de marzo, Milei dijo que la Argentina debe ser “una potencia productiva agrícola, energética, comercial, marítima y tecnológica”, que es donde invierten fundamentalmente los capitales financieros que acrecientan desde octubre de 2016 su participación en esos sectores, pero no habló de la industria, la construcción y el comercio interno, que son los que generan trabajo. Cuando se refirió al sector público dijo que debe reducirse a ser no más del 25% del PIB, cuando la Secretaría de Hacienda informa que en 2023 el gasto consolidado de todo el Sector Público Argentino (Nación, provincias y municipios) alcanzó el 43,5% del PIB.

En una nota anterior (Aliados en el saqueo, del 4 de febrero) sostuvimos que tres sectores son los que se benefician con la política llevada adelante por este gobierno, mientras para el resto “no hay plata”. Los sectores privilegiados son: petróleo y minería, agropecuario y financiero.

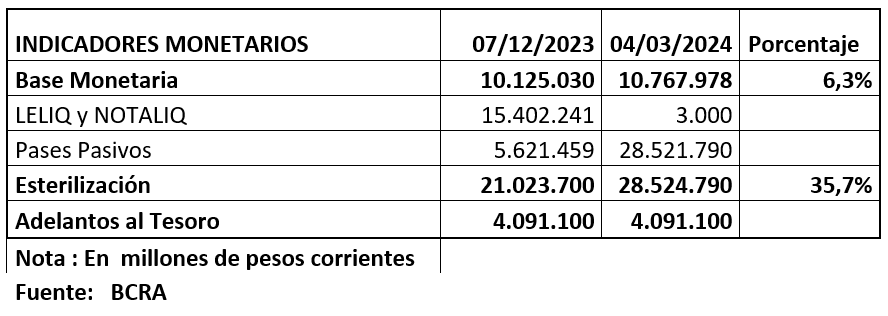

Y es así, en efecto, mientras la base monetaria (cantidad de dinero emitido y puesto en circulación por el Banco Central) se mantuvo en tres meses en torno a los 10 billones de pesos, con una inflación que aumentó en ese lapso entre 72 y 75%.

Obviamente los saldos monetarios reales (dinero nominal /inflación) son menos de la mitad que hace tres meses: la base monetaria convertida en la divisa estadounidense del 7 de diciembre de 2023 era equivalente a 25.312 millones de dólares; al 4 de marzo, con un dólar de $ 892, es equivalente a 12.071 millones. Así como con el ingreso de noviembre no se tiene el mismo nivel de vida este mes, pasa con todos los que percibimos pesos como ingresos.

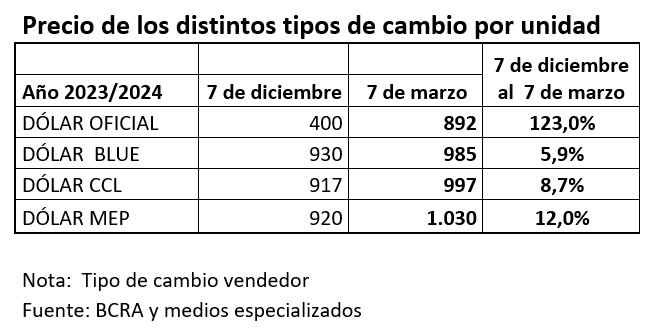

Las distintas variantes de dólar paralelo, punta contra punta, crecieron en tres meses en un dígito, salvo el CCL (dólar de fuga) [3] que alcanzó a crecer un 12%. La razón es que “no hay plata” y los sectores que tenían capacidad de ahorro y compraban dólares ahora se ven obligado a venderlos para poder pagar la quincena, las expensas de su/s vivienda/s o country, el colegio o el sistema pre pago de salud, la tarjeta de crédito, o bien para llegar a fin de mes.

BlackRock

Los bancos pagan tasas de interés negativas: una tasa nominal anual del 100% (8,22% mensual) contra una inflación (por ahora) del doble. La erosión del capital de los ahorristas en pesos y el desarme de las Leliqs para pasar a pases pasivos y, de allí, a comprar títulos de Tesoro de la Nación con el seguro de liquidez de la cláusula puts, hace que las entidades financieras se recuperen de la pérdida de la devaluación del 12 de diciembre, que les licuó su mayor activo (depósitos en pesos). Y se explica porque BlackRock [4] tiene fuerte participación accionaria en los principales bancos privados por volumen de depósitos recibidos del país (Galicia, Santander-Río, BBVA, Macro y HSBC). Es más, pretende quedarse con gran parte de los depósitos del Banco de la Nación Argentina para financiar (con ahorro nacional) sus actividades en la Argentina.

Otra área en el que invierte BlackRock en la Argentina es la extractiva. Lo hace en Vaca Muerta a través de Pampa Energía, Chevron, y posee 9.770.000 acciones correspondientes al 5,67% de YPF SA. En la minería, en el caso del litio y de minerales raros, lo hace a través de NewCo, que es la fusión de Allkem y Livent, cuyos principales accionistas son BlackRock, Vanguard, JP Morgan y HSBC. Y en oro, cobre y plata lo hace a través de Glencore PLC.

Esos sectores fueron liquidando sus operaciones de exportación siempre:

Pero la batalla decisiva del plan de BlackRock para nuestro país se está dando en el seno de las exportaciones de granos y sus derivados, donde la participación del fondo en Viterra Argentina SA [5] le permite condicionar al sector.

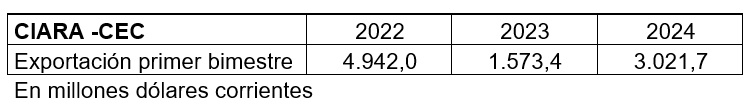

No podemos tomar 2023 como referencia por la sequía que significó efectivamente una merma en las exportaciones del año por más de 20.000 millones de dólares, pero sí 2022. y vemos que:

- En 2022 Viterra fue la empresa agroexportadora con más Declaraciones Juradas de Ventas al Exterior (DJVE) registradas, por 12,32 millones de toneladas (15% del total); mientras que Bunge fue la cuarta, con 7,55 millones (9%). Es decir que entre ambas concentraron el 22% de las exportaciones de granos y subproductos de la Argentina.

- Según informa CIARA (Cámara de la Industria Aceitera de la República Argentina) y CEC (Centro de Exportadores de Cereales), las exportaciones realizadas en el primer bimestre de 2024 fueron un 63% menor que en 2022.

Históricamente la cosecha gruesa (esencialmente maíz y soja) y sus derivados (pellets, harinas, aceites, biocombustibles) se liquidan fuertemente desde mediados de marzo hasta mayo-junio de cada año. De las 7,96 millones de toneladas vendidas de soja en el primer bimestre de 2024, 7,18 millones se realizaron “con precio abierto”. Significa que a pesar de que las noticias provenientes del mercado internacional no son alentadoras –con una economía global desacelerándose y con la República Popular China que reorienta sus compras a Brasil y a Australia–, la mayor parte de los productores que vendieron soja nueva lo hicieron “a fijar” el precio a la espera de un milagro que logre revivir las cotizaciones de la oleaginosa y/o de una nueva devaluación que le dé más plata local por cada dólar que traen del exterior.

Final abierto

BlackRock, que administra los principales resortes de la economía nacional con su personal Luis Caputo como ministro de Economía y Santiago Bausili como presidente del Banco Central, se enfrenta a grandes productores, pools de siembra y acopiadores y comercializadores del agro, que proponen una nueva devaluación para liquidar sus operaciones.

Las locales Aceitera General Deheza, Molinos Agro, la Asociación de Cooperativas Argentinas (ACA) y Agricultores Federados Argentinos (AFA), más las extranjeras COFCO (de capitales chinos), Cargill, Louis Dreyfus Company, ADM, que en conjunto representan el 60% de las exportaciones, presionan para que este mes se devalúe el peso y realizar sus operaciones de venta al exterior.

El equipo de economía de Milei, que es de BlackRock, le dice a los grandes productores, acopiadores y comercializadores de granos: logramos instalar un Presidente que hace lo que le decimos, que se jacta del brutal ajuste realizado y que propone seguir en esa tesitura, reduciendo al Estado a ser solo un instrumento policial y represivo. Que se desentiende de la población y que se subordina al capital financiero. Por lo tanto, deben entender que no se puede devaluar ahora porque se corre el riesgo de una nueva suba generalizada de precios y de allí al estallido social hay un paso. Sepan ser prudentes y van a seguir ganando fortunas en el tiempo.

El problema es que no sólo tienen la apetencia de ganar más ahora (y tienen con qué, porque controlan el 60% de las exportaciones del sector), sino que le dicen a esos funcionarios que el Ministerio de Economía no puede garantizar el equilibrio fiscal porque, por más que ajuste que realicen, se cae fuertemente la recaudación de los principales impuestos (por ejemplo IVA en la Nación e Ingresos Brutos en las provincias), que dependen del consumo interno, y éste se desmorona todos los días. Y que el Banco Central a través de la cláusula puts de las letras del Tesoro de la Nación se encuentra con una deuda potencial que supera ampliamente la Base Monetaria (13,4 billones de pesos), e igual pasa con los pases pasivos (28,5 billones), cuando desde julio próximo se deberá comenzar a pagar el capital de la deuda canjeada por el ministro Martín Guzmán el 31 de agosto 2020.

Queda en el lector, y en el presente y futuro inmediato, cómo se resuelve el problema cambiario y cuáles son sus consecuencias.

[1] Según el INDEC, para una familia compuesta por cuatro miembros, la canasta básica total para no ser pobre en febrero es de $ 596.893,18 mensuales.

[2] Una corrida cambiaria y/o bancaria hace que los tenedores de los títulos de deuda interna con cláusula puts se presenten ante el BCRA y éste les tenga que dar pesos por más de 10 billones, que es la Base Monetaria, produciendo una hiperinflación peor que la de 1989 (seguro de liquidez).

[3] CCL consiste en comprar un título público o una acción en los mercados de valores de la Argentina y venderlos en esos mercados en el exterior. Durante la administración del Frente de Todos se pagaba por ejemplo un dólar al tipo de cambio oficial y se lo vendía a medio dólar. Ahora se hace pero se lo vende a 0,88 centavos de dólar, y esos dólares quedan afuera, además de extranjerizarse aún más los activos del país.

[4] BlackRock es un fondo de cobertura que comenzó administrando aportes previsionales y de allí que invierte en títulos, acciones y otros activos financieros en 30 países. Según declaró en enero último, administra activos financieros por 10,3 billones de dólares (22 veces el PIB anual de la Argentina), mantiene en sus carteras gran parte de los bonos argentinos recibidos en el programa de reestructuración encabezado por Martín Guzmán, por más de 2.000 millones de dólares, y a su vez tiene participación en otros grandes fondos como Vanguard, Fidelity, Capital Research Global Investors, etc. y en bancos como el JP Morgan y el Bank of America Corporation.

[5] Bunge Limited (NYSE: BG) (Bunge) se fusiona con Viterra Limited, una compañía privada constituida bajo las leyes de Jersey (Viterra), junto con ciertas filiales de Glencore PLC (LSE: GLEN) (Glencore), Canada Pension Plan Investment Board (CPP Investments) y British Columbia Investment Management Corporation. Y es a través de Glencore PLC que participa BlackRock.

Fuente: El cohete a la luna