En el primer mes de Milei, la bola de pasivos del Banco Central creció un 25%

El objetivo del gobierno es transferir la deuda al Tesoro y absorber la política monetaria para disolver el BCRA y allanar el camino a la dolarización.

En la campaña presidencial Javier Milei hizo de sus advertencias sobre el supuesto efecto devastador sobre la economía de la famosa “bomba” de leliqs uno de los puntos fuertes de su estrategia y prometió erradicar de raíz ese drama.

Pero cumplido un mes de gobierno, lo cierto es que lejos de desactivarse la bomba de los pasivos remunerados del Banco Central creció un 25%, con un agravante: hay un fuerte corrimiento de colocaciones de las leliqs a los pases, es decir de deuda que vence cada treinta días a deuda de vencimiento diario. Esto lejos de ofrecer una imagen de un Banco Central más saneado, lo muestra en una situación de menor credibilidad.

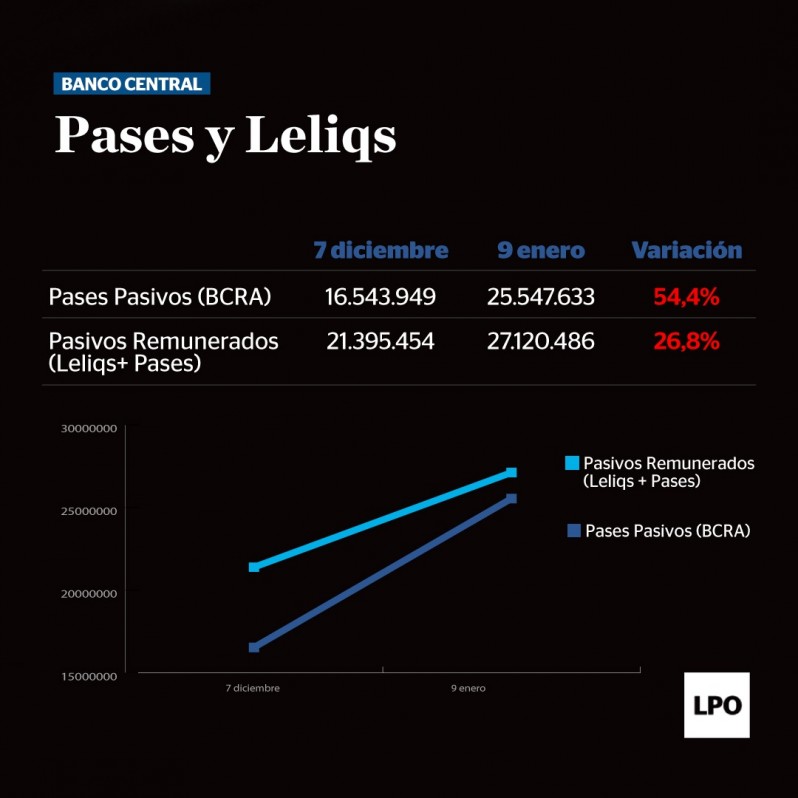

LPO accedió a un informe que circula con fuerza en la City que revela que el total de pasivos remunerados del Banco Central entre el 7 de diciembre y el 9 de enero pasó de 21.3954.54 millones de millones a 27.120.486 millones de millones, un salto del 26,8%.

Con un agravante: hacia adentro de ese total se observa una fuerte migración de leliqs que vencían cada 30 días a pases que vencen todos los días. Esto denota una falta de confianza en el actual Banco Central. La información a la que accedió LPO señala que el 7 de diciembre había 16.543.949 millones de millones colocados en pases y un mes después este montó creció un impresionante 54,8% ubicándose en 25.547.633 millones de millones.

Este crecimiento de la masa total de pasivos remunerados del Banco Central coincide además con el esfuerzo del ministro Toto Caputo por incentivar un traslado de estas colocaciones a bonos del Tesoro, a costa de licuar con tasas negativas los ahorros de la gente calzados en leliqs y pases.

LPO accedió a un informe que circula con fuerza en la City que revela que el total de pasivos remunerados del Banco Central entre el 7 de diciembre y el 9 de enero pegó un impactante salto del 26,8%.

En el mercado no son pocos los que estiman que se trata del primer paso de la dolarización de la economía que prometió Milei. Al redirigir la deuda a bonos del Tesoro, Caputo lograría un doble objetivo: absorber la deuda del Central para que resulte más fácil disolverlo y hacerse de esa líquidez en pesos para destinarlo al financiamiento público.

Para seducir a los Bancos a desarmar sus posiciones en pasivos del Banco Central, la política de Caputo fue reducir drásticamente las tasas, y dejar de licitar leliqs a 28 días para pasar a ofrecer pases cortos con vencimientos a un día como escalón intermedio.

En paralelo, la baja de la tasa de interés en pesos tuvo su correlato en la disminución de los depósitos a plazo fijo, un brutal 46% interanual durante diciembre. Esto impactó en la cotización de los dólares paralelos que retomaron vigorosamente su tendencia alcista, otro deslizamiento que facilita la dolarización porque exige menos dólares por pesos.

La decisión de bajar las tasas, según explicó a LPO Jorge Carrera, ex vicepresidente del Banco Central “destruye el instrumento de fondeo tradicional de los bancos que es el plazo fijo”.

“Esta decisión reduce el rol de los bancos como intermediarios del ahorro y los convierte en meros agentes transaccionales como son las billeteras virtuales. Este achicamiento abrupto de la hoja de balance del sistema financiero argentino debería ser manejado con mucha prudencia ya que no todos los más de 70 bancos son iguales. Habría que evitar crear un problema donde no lo hay”, agregó Carrera.

Los economistas coinciden en que esa es precisamente la idea subyacente en las iniciativas de Caputo: Quitarle al Banco Central la administración de la base monetaria y la política de tasas, “desnaturalizar sus funciones”.

El problema es que si bien es cierto que a partir del 11 de enero el stock de leliqs será cero, los bancos continúan posicionados en pases pasivos a un día que pagan una tasa de interés efectiva anual de 171,5%. Para el Central, la emisión por intereses es menor pero para los ahorristas es una licuación de sus depósitos, según expresó la consultora PxQ en su último informe.

Si el gobierno está empleando la propia inflación para licuar los agregados monetarios, es muy improbable que sin emisión adicional a la generada por compra de reservas pudiera desatarse una hiperinflación, pero sí podría darse una inflación muy severa durante meses.

En igual sentido, los analistas de Empiria precisaron “con una inflación corriendo al 25% mensual, que da un 1.355% anualizada; y el dólar al 2% equivalente a un 27% anualizado, la tasa de interés fue reducida al 8,6%. La tasa real a niveles negativos inéditos encuentra fundamento en la pretensión oficial de licuar los pasivos remunerados del Banco Central”.

“Podemos decir que si el gobierno está empleando la propia inflación para licuar los agregados monetarios, es muy improbable que sin emisión adicional a la generada por compra de reservas pudiera desatarse una hiperinflación, pero sí podría darse una inflación muy severa durante meses”, explicó Carrera.

De hecho, Milei ya emitió más de 6 billones de pesos en el primer mes de su mandato. Si bien es cierto que el Banco Central dejó de financiar al Tesoro, ante la ausencia de financiamiento externo, Caputo tuvo que seguir emitiendo para afrontar los gastos del Estado.

Del total emitido $2,118 billones se destinaron a pagar pasivos remunerados durante ese mismo período. Son unos $132.300 millones promedio por día, según datos del BCRA.

Según un informe de EcoGo, $2 billones de expansión por compra de divisas al sector privado, $2,4 billones por intereses de pasivos remunerados y otros $2,4 billones por otros factores, entre los que se encuentran los puts ejercidos de títulos públicos en pesos y las Lediv que volvieron a pesos. Los números que muestra esta consultora dan cuenta del traspaso de $ 2,5 billones de deuda del BCRA al Tesoro, poco menos del 10% del stock total.

Pero como advierte Carrera, el gobierno tendría una posibilidad de corregir esa desviación. “Dando por hecho que se logre el equilibrio fiscal primario, y que se haga roll over de los intereses del Tesoro, se abre la posibilidad de una baja emisión monetaria hasta abril por la baja acumulación de reservas en este período”, explicó el economista.

“Si a esto se sumará la importante licuación real de los pesos por la inflación y también una reducción de los agregados monetarios muy potente, sí tiene éxito el Bopreal, que como vimos es un bono del Central que se compra en pesos y será pagado en dólares, la posibilidad de cambiar pasivos en pesos del Central por pasivos en dólares es enorme”, concluyó Carrera.

Fuente: LPO.